目次

投資家なら必須!投資(日本株、米国株、FXなど)の月間別アノマリーをまとめてみた!

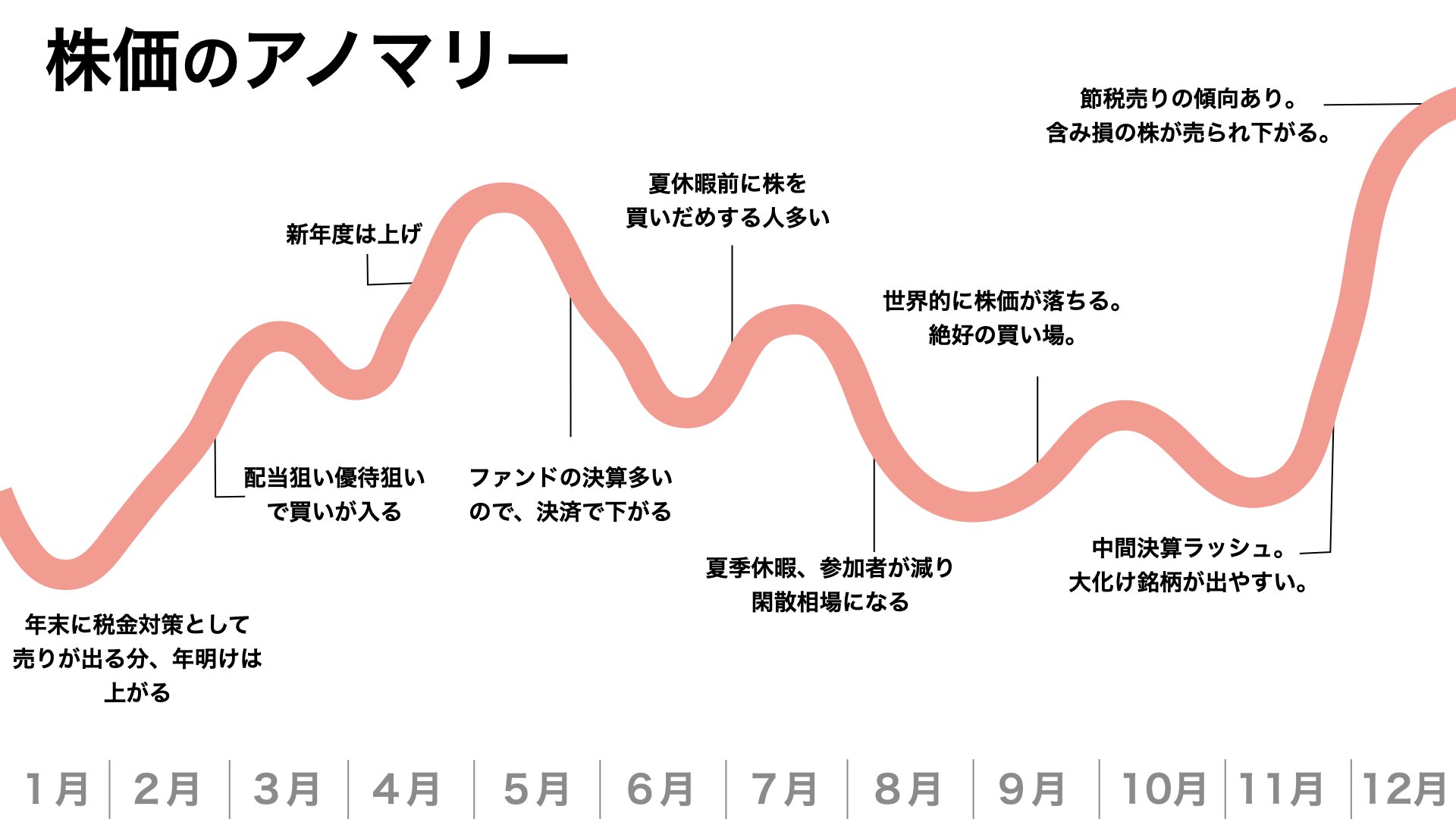

アノマリーとは、株式市場の株価はファンダメンタルズに基づきマーケットの合理的な需給関係によって価格が形成されます。

しかし、時として経済的合理性やマーケットの需給だけでは説明だきない価格変動がしばしばみられます。

このような合理的に説明できない株価変動をアノマリーといいます。

例えば、注目している企業の株価が割安だとして買いにでますが、これはその企業の財務内容や収益力などから将来株価がさらにあがると予想するわけです。

この予想はファンダメンタルズ分析の合理的な考え方が主となるものです。

これに対し、株価の動きが経済的合理性にそって動かないことがあります。

同じ時期に同じように起こる株価の動きが経験則として積み重ねたものがアノマリーです。

月別アノマリー

| 1月 | 1月効果 | 手仕舞い |

| 2月 | 節分天井、彼岸底(節分底、彼岸天井) | 仕込み |

| 3月 | 買い | |

| 4月 | 4月効果 | 利食い |

| 5月 | GWの値動き

セルインメイ(株は5月に売れ) |

手仕舞い |

| 6月 | 打診買い | |

| 7月 | サマーラリー

夏枯れ相場 |

短期売買 |

| 8月 | 買い場探し | |

| 9月 | 9月~10月の相場

ハロウィン効果 |

突っ込み買い |

| 10月 | 買増し | |

| 11月 | 12月の節税相場 | 利食い |

| 12月 | 下値拾い |

上記に月別アノマリーをまとめています。

アノマリーを基におおよその年間スケジュールを知ったうえで、買うタイミング、売るタイミングを見極めていけば成績も上がるはずです。

事実、相場というのは先ずチャート、次にアノマリーで動いていることが殆どです。

そう考えると、アノマリー分析は売買の上で重要な要素の一部になってくるのではないのでしょうか。

日経平均株価もアノマリーで動く!?

ここでは月間別アノマリーを紹介していますが、その他にも相場には時間、曜日周期のアノマリーやFX特有のアノマリー、日経平均特有のアノマリーなどさまざまなアノマリーがあります。

アノマリーを知っているか否かで、投資パフォーマンスに差が生じます。

では月下別のアノマリーを見ていきましょう!

1月効果

1月効果とは、1月株高、12月株安と言われ、12月は株価が下落し1月は上昇する確率が高いとされる株価アノマリーです。

税金対策としての売りが年末に出る一方で、年明けには新規の投資資金が流入しやすいとされています。

また、1月のトレンドの方向性がその年のトレンドなりやすく、大型より小型株の方が上がりやすいとされています。

2月効果、3月効果(節分天井、彼岸底)

節分頃(2月上旬)に高値をつけてから徐々に下げ、彼岸頃(3月中旬)に底をつけるという株価アノマリーです。

↓

●2月上旬の決算で材料が出尽くし、それ以降3月の決算に向けて調整をしていく

↓

●3月上旬になると配当や優待狙いの買いが入り再び上昇していく

現在では海外の外部要因が影響されやすくなったため、このアノマリーどおりの動きをすることは珍しくなった。

また、逆の節分底、彼岸天井になる年もあるので、見極めが大事です。

4月効果

4月の新年度に上昇し、鯉のぼりの季節が過ぎたら下降していくという株価アノマリーです。

「彼岸底、鯉のぼり天井」とも言います。

新年度では、「節分天井、彼岸底」で整理した資金が再度市場に流入し上昇していき、5月初旬には利益を確定しゴールデンウィークを前後に徐々に調整にむかう傾向があります。

5月効果(GWの値動き)

ゴールデンウィークは4月末の決算発表に加えてしばらく休場となることから、様々な思惑が働き非常に激しい値動きとなることが多いとされる株価アノマリーです。

過熱感が冷えて、ちょうど落ち着いてくるあたりがこのGW。

出来高減少に引きずられる形で市場は冷めていき、材料の乏しさからGWが天井になりやすいとされている。

セルインメイ(株は5月に売れ)

5月は全体的に相場が下げやすいため、株はセルインメイ-Sell in May(5月に売れ)という株価アノマリーです。

5月にヘッジファンドの決算が集中しているため、ポジション調整のためといわれています。

また、3月決算企業の納税対策のため売られるという他説もあります。

6月効果

特徴なし。

7月効果(サマーラリー)

サマーラリーとは、7月4日のアメリカの独立記念日からレーバーデー(労働者の日)と言われる9月第一月曜日までの期間、株価が上昇するアノマリーです。

特に米国株式があがりやすく、休暇シーズンに入る前に優良株を買いだめしておくため起きる現象と言われている。

また、サマーラリーと相対するアノマリーが「夏枯れ相場」です。

8月(夏枯れ相場)

夏枯れ相場とは、海外では夏季休暇、日本ではお盆休みなどの休暇の為、市場に参加する投資家が激減し、株価の動きが鈍くなり閑散相場となりやすくなる為、そう呼ばれている株価アノマリーです。

ちょうど中休みで市場がバテてしまうという感じです。

この時期にはちょっとした材料で上げ下げが激しくなりやすく、リスクが高くなります。

そのような相場環境からポジション調整にはしらせ、下げ基調になりやすくなります。

9月効果、10月効果

9月相場は世界的に最も株価が落ちやすい月と言われており、株価はどん底になりやすくなるという株価アノマリーです。

10月に入ると9月相場の地合いをズルズル引きずり弱い展開になりやすく、ブラックマンデーなどの過去の暴落はほとんど10月に集中しています。

逆を言えば、絶好の買い場となります。

11月に向け好業績期待の強い銘柄に先回り買いが入るなど、11月の中間決算ラッシュを先取りするような動きが見られます。

また、新規公開株の中からも大化けの銘柄も出てくることもあり、じっくり吟味して銘柄選択をしていく相場となります。

ハロウィン効果

ハロウィンアノマリーとは、米国で「10月に買い4月に売れ」と格言にされている株価アノマリーです。

10月はファンドの決算期にあたり、多くの機関投資家が株を売却するため9月から10月は株値が下落しやすくなる。

このタイミングで買いを仕込んで置き4月効果で値が上昇した4月末から5月に売ると利益が出やすい。

ハロウィンで買いSell in Mayで売るという流れが最も効率的な取引と言われている。

11月効果

11月は中間決算ラッシュとなり、大化け銘柄も多数出現します。

12月効果(節税相場)

12月は節税売りの傾向があり、含み損の株式を売却することが多く、株価が下がりやすくなるという株価アノマリーです。

こうして、節税売りが一巡すると早ければ年末から1月まで買われ、1月効果としてまた1年のスパンが始まります。

まとめ

アノマリーを基におおよその年間スケジュールを知ったうえで、買うタイミング、売るタイミングを見極めていけば成績も上がるはずです。

事実、相場というのは先ずチャート、次にアノマリーで動いていることが殆どです。

そう考えると、アノマリー分析は売買の上で重要な要素の一部になってくるのではないのでしょうか。