会社設立後に購入した固定資産の償却方法を選ぶことができます。

償却方法を選択した場合、あらかじめこれを税務署に届出する必要があります。

本記事では、この届出「減価償却資産の償却方法の届出書」について解説していきます。

目次

会社設立後の減価償却資産の償却方法の届出書

事業活動で1年以上にわたり使われる備品や自動車、建物などを固定資産といいます。

固定資産の費用は一括で費用を計上することはできず、一定の期間で少しずつ費用にしていきます。

これを減価償却といいます。

減価償却の方法は下記のものがあり、このどちらかを「減価償却資産の償却方法の届出書」で選択することになります。

・定額法

定率法は、毎年同じ割合を費用にしていきます。

購入費用の残高に対する割合になるため、当初の費用が多く計上され、年々減少していく特徴があります。

当初に多くの金額を償却したい人向けです。

定額法は、毎年同じ額を費用とします。

毎年度、一定額を費用にするため計算がしやすいという特徴があります。

減価償却資産の償却方法の届出書の提出期限

減価償却資産の償却方法の届出書の提出期限は、設立第1期の確定申告書の提出期限までとなります。

それまでに届出をしない場合は、自動的に定率法になります。

減価償却資産の償却方法の届出書の作成方法

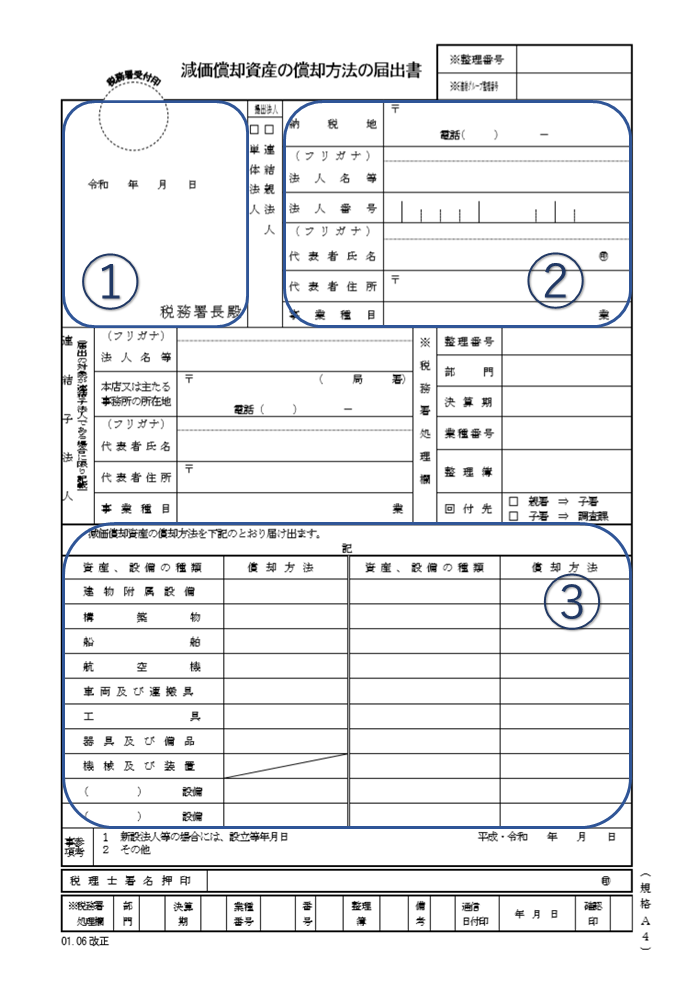

①提出年月日と、本店所在地を管轄する税務署名を記入する。

②納税地(本店所在地)、会社名、法人番号、代表者の氏名、住所などを記入する。印鑑は代表者印。

③資産の内容ごとに償却方法を記入する。

減価償却資産の償却方法の届出書と一緒に税務署に提出するもの

その他減価償却資産の償却方法の届出書と一緒に税務署に提出するものは下記のものとなります。

なお、「棚卸資産の評価方法の届出書」「減価償却資産の償却方法の届出」「源泉所得税の納期の特例の承認に関する申請書」「消費税簡易課税制度選択届出書」は任意で、「新設法人に該当する旨の届出書」は資本金が1,000万円以上の場合に提出となります。

・青色申告の承認申請書(⇒青色申告の承認申請書の詳細)

・法人設立届出書(⇒法人設立届出書の詳細)

・棚卸資産の評価方法の届出書(⇒棚卸資産の評価方法の届出書の詳細)

・給与支払事務所等の開設届出書(⇒給与支払事務所等の開設届出書の詳細)

・源泉所得税の納期の特例の承認に関する申請書(⇒源泉所得税の納期の特例の承認に関する申請書の詳細)

・新設法人に該当する旨の届出書(⇒消費税に関する届出の詳細)

・消費税簡易課税制度選択届出書(⇒消費税に関する届出の詳細)

大阪で開業・起業支援サポートを依頼する

いかがだったでしょうか?会社設立後にする届出「減価償却資産の償却方法の届出書」についての解説でした。(⇒会社設立後の届出ガイドに戻る)

アカツキ法務事務所では、会社設立や創業融資サポートなどの起業支援、営業に必要な許認可や外国人の就労ビザの取得代行など行っております。

また、他士業の専門業務に関しましても広く提携を結び、サービスを提供させていただいております。

ご依頼・ご相談に関しまして、お気軽にお問い合わせください。(⇒お問い合わせする)